科创板第一家AI平台公司,云从科技有何特别之处?

日前,从云科技的上市申请获得证监会通过,公司将成为科技创新板首家AI平台公司。

按照预定时间,从路演到龚,预计将于5月底正式在科创板挂牌。

最晚成立,但最早登陆a股市场从云有什么特别的

无人机在俄乌战争中的大量使用和以小打大的破坏效果刷新了大众对现代战争的认知。

无人机背后的核心工作原理是人工智能,即利用既定程序对地面物体进行实时识别和分类探测,通过输入坐标或自主选择进行精确目标攻击。

人工智能在俄乌战争中的巨大作用再次提醒我们,这项技术的制高点必须掌握在自己手中。

2017年,国务院发布了新一代人工智能发展规划,明确将人工智能上升到国家战略层面此后三年,政府工作报告连续提到加快AI产业发展,在2020年发布的十四五规划中,人工智能与5G基站,大数据中心和工业互联网一起被纳入新的基础设施范围

第十四个五年计划特别提到,在科学和技术方面自力更生是国家发展的战略支持在列出的前沿技术中,AI被放在前三位,进一步显示了政策的重视程度

经过多年的发展,中国的AI产业也取得了一定的成绩。

去年7月发布的《中国互联网发展报告》显示,2020年,中国将有1454家人工智能企业,排名全球第二,仅次于美国的2257家。

从行业发展阶段来看,中国AI也从2017年的炒作概念期正式进入真正的产业化落地期。

根据IDC统计,全球AI收入预计将同比增长19.6%,到2022年达到4328亿美元,包括软件,硬件和服务预计2023年将突破5000亿美元大关增长方面,人工智能平台预计表现最佳,五年复合年增长率为34.6%

海尔总裁张瑞敏曾说过没有成功的企业,只有时代的企业。

既然AI是时代的企业,那么AI的终极形态会是什么让我们以从云为例来讨论

与科大讯飞等早期人工智能公司类似,云最初是从人脸识别这一单一技术进入人工智能行业的公司自2015年从中科院孵化以来,先后在图像识别,语音识别,自然语言处理,机器学习等重度AI领域取得领先突破,参与制定了30余项人工智能国家和行业标准

但是后期的AI单点技术已经不能满足行业客户对集成的要求因此,从云创始人周西决定以移动通信的三波理论为指导,建立人机协同操作系统作为从云的核心发展思路

移动通信三波论是指移动通信行业经历的三个时期,即功能机时代,智能机时代和移动互联网时代。

这三个时期的生态效应有明显的差异:

其中,功能机时代,操作系统架构将硬件和软件强行捆绑,如诺基亚手机高度捆绑塞班系统和少量自带应用软件,

智能机时代,操作系统逐渐与软件解耦,比如基于苹果IOS开发的iPhone,iPad等硬件设备,以及苹果App Store中的大量应用软件,

移动互联网时代,操作系统同时将软件和硬件解耦,比如各大手机和IOT品牌以安卓为基本操作系统,软件应用同时支持安卓和iOS系统。

显然,伴随着移动通信阶段的后移,基于操作系统的软硬件生态更加繁荣,流量重构,市场规模成倍跃升。

同样,AI行业也会经历三波阶段。

即第一波是解决单点需求的单点技术,如人脸识别的千亿市场,第二波是多点技术闭环AI工程,如云奴人机操作系统,其潜在应用市场达到5000亿元,第三次浪潮是智能平台的出现,其潜在市场规模将在万亿级别。

目前AI处于第二波阶段,以基于云的产品为代表的人机协同操作系统。

CWOS是由公司自主研发的人工智能核心技术打造通过数据,设备,应用的全面连接,把握AI生态的核心入口,为客户提供信息化,数字化,智能化的AI服务

CWOS在智能入口,超自然交互能力,技术平台方面优势明显,已经在第二波AI发展中占据技术领先。

周西曾提出,云未来三年的核心目标是围绕CWOS发展产业链,从而成为AI行业的Tier1厂商CWOS也将秉承人机协同开发的开放理念,与上下游独立硬件供应商,独立软件供应商,平台和行业应用提供商共建共享

这种想象类似于AI世界的Android,即CWOS将成为一个入门级的应用,这将大大提高公司的营收天花板和利润率但与C端安卓不同,B端操作系统由于行业垂直化带来的转换成本高,给了小公司逆流而上的机会

从移动通信行业三次浪潮的发展规律来看,周西对基于云的平台公司的长远眼光是合理的。

按照这个思路,云将不仅仅是一个只提供AI核心技术的工具型公司,而是一个未来可以构建软硬件生态效应的AI平台型公司,潜在市场规模将瞄准万亿。

第二阶段的AI行业正在加速向传统行业渗透从云招股书显示,报告期内,从云科技营收从2018年的4.84亿增长至2021年的10.76亿,同比增长42.51%与同类软件公司相比,增速领先

但即便如此,由于公司前期R&D投入,管理投入,销售团队建设投入等期间费用,营收规模还不能完全覆盖成本费用规模,尚未实现盈利。

具体来看,报告期内,从云R&D投资额分别为4.54亿元,5.78亿元和5.34亿元,同期确认的股份支付费用分别为2.31亿元,1.90亿元和1.77亿元只有这两项支出接近损失限额

众所周知,R&D投资并不像其他费用一样花费,而是转化为相关的专利和技术壁垒,从而增强公司拓展业务和吸引客户的能力股份支付费用与公司新一轮估值挂钩,是一种浮亏,会伴随着公司上市而逐渐消失

因此,从云目前的亏损类似于京东自建物流造成的亏损COM的早期其实是一种用亏损换取企业长期护城河的战略卡位

从财务角度来说,要完全实现盈利,也就是毛利率gt,=费用率只有两种可能:一是从云的毛利率不断提升,第二,云费用率在缩小,两者同时发生会加速这个过程

毛利率方面,报告期内,云从可比公司平均水平下降12—19个百分点,主要是公司AI解决方案业务软硬件外包成本过高。

目前,这种趋势正在改变报告期内,得益于公司自主研发软硬件产品比例的提升,从云人工智能解决方案业务的毛利率持续上升,从23.43%上升至31.34%

可以更大胆地猜测,按照这个趋势,从云的毛利率在不久的将来将达到可比公司的平均水平,即增长10个百分点以上。

但要想盈利,关键点是如何降低费用率这个问题的拆解包括两个方面:一是控制公司的净费用,第二,快速扩大收入,提升规模效应

至于净成本降低,这方面可能没有太大的挖潜空间这是因为AI还处于跑马圈地的阶段,降低成本尤其是R&D成本无异于断奶

因此,云实现盈利的关键只是营收规模。

幸运的是,这一症状已经出现在从云的招股说明书中报告期内,从云的业务应用场景和客户数量持续增长

数据显示,2018年至2021年,从云客户数量从324家增至997家,新增非新基建项目订单分别为926笔,2256笔,2178笔和2197笔,新增非新基建业务订单分别为6.66亿元,7.04亿元,8.32亿元和3.49亿元。

此外,公司还直接受益于2020年新开工的基建项目,2020年和2021年分别承接了2个和1个基建新业务订单,合计免税金额7.86亿元和1.36亿元。

伴随着云技术能力和品牌知名度的提升,公司收入的区域分布更加均衡数据显示,2019年之前,仅华北单个区域营收占比就超过50%到2021年,西南和华南将分别排名第一和第二,华北排名第三,有四个地区收入超过10%这说明公司的影响力已经逐渐扩散到全国各地,从而为进一步规模化打下了良好的基础

从最新成立到a股上市第一家,从云科技通过打造AI产业的操作系统,走出了一条清晰的巨头晋升路线CWOS还在智慧金融,智慧治理,智慧出行,智慧商业四个领域得到了广泛应用,得到了政府机关,金融机构,头部企业的一致认可

云可以充分利用这种良好的业务基础和成功上市带来的资本补充,进一步渗透到长尾的腰部企业,通过AI工程摊薄R&D等费用,加速公司收入的规模效应。

值得一提的是,公司还充分受益于政府最近几年来启动的新基建项目两年来,新接基建订单总额超过9.2亿元,其中包括备受瞩目的四川天府数码城项目

上市后,云将持续受益于资本补充和品牌曝光,公司也有望成为首家扭亏的AI公司。

放弃

——END——

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

责任编辑:安远

最新阅读

-

百岁山与天津马拉松一起开跑,激发体育热爱

逐梦天津,奔赴健康之旅,2023天津马拉松已于10月15日正式开跑。此次大赛全程42.195公里,设马拉松、半程马拉松、健康跑三个项目,共吸引了来自29个国家和地区,近9万人报名。其中年龄最大的选手出...

2023-10-15 22:03 -

巨量引擎“抖「营」全收” 开启全渠道联合经营的新时

企业对于实现确定性增长与ROI提升的诉求愈加强烈,全渠道增长成为越来越多的企业的关注焦点。如何帮助企业建立全局视角,为全局ROI提升和生意增长创造增量?近日,在第十六届金投赏国际创意节的“全域增长”论...

2023-10-11 18:13 -

-

成绩单“耀眼”!中秋国庆武隆接待游客141.92万

今年国庆期间,武隆旅游人气超旺,各景区景点节日氛围浓厚,市民、游客出游热情高涨。据统计,今年中秋国庆期间武隆共接待游客141.92万人次,实现综合旅游收入45650.82万元,较2022年同期分别增长...

2023-10-08 18:20 -

家电市场迎“金九银十” 品质家电更受年轻消费者青睐

“金九银十”是家电消费旺季。在一系列促消费政策助推下,家电厂商抢抓机遇深挖潜力,中秋国庆假期家电市场销售明显升温。2023年是被商务部确定的“消费提振年”,有关部门出台政策措施促进电子产品消费、家居消...

2023-10-08 14:36 -

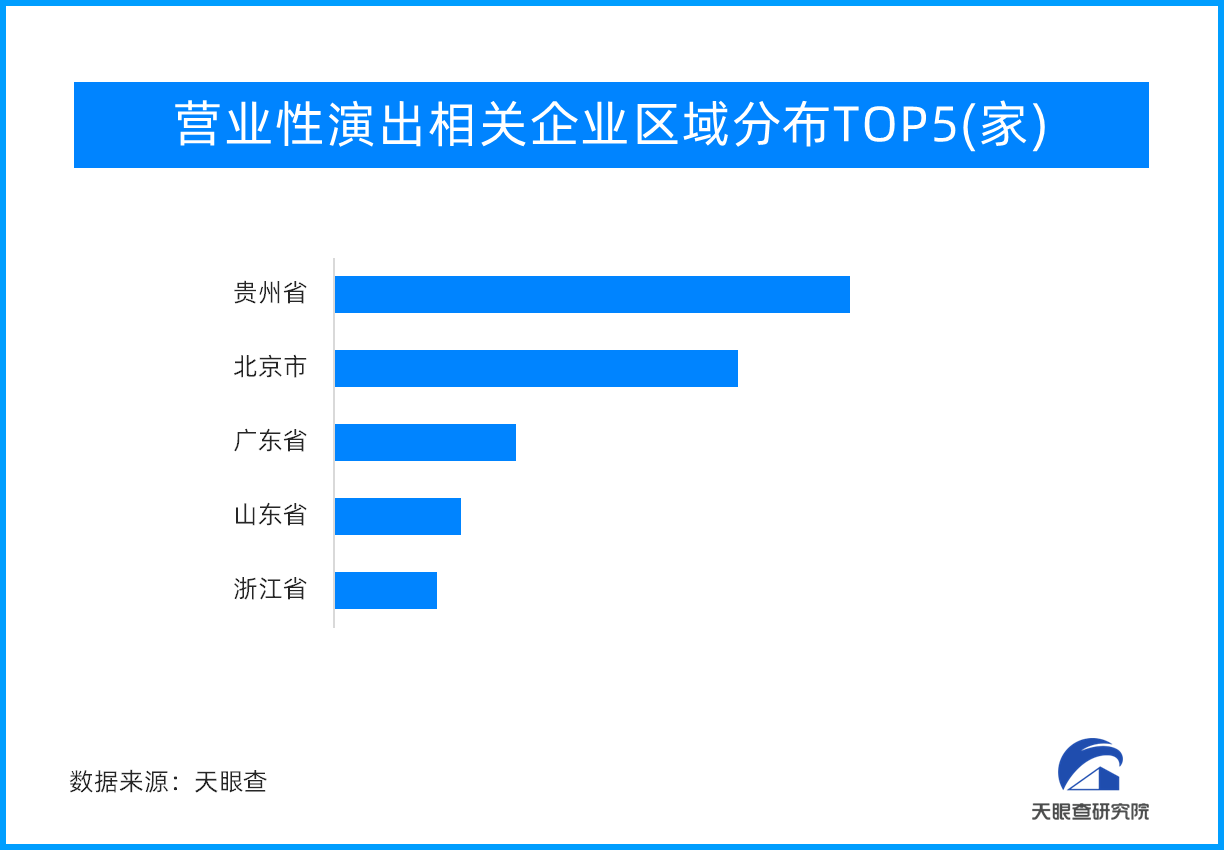

旅游市场带“火”演艺市场 营业性演出超20亿元,同

近日,据中国演出行业协会监测数据显示,全国营业性演出44237场,与去年十一假期同比增227.68%,与2019年同比增长48.95%;票房收入20.05亿元,与去年同比增长322.14%,与2019...

2023-10-08 14:19 -

旅游收入同比增长129.5%!中秋国庆“超级黄金周

近日,文化和旅游部统计数据显示,2023年中秋节、国庆节假期,文化和旅游行业恢复势头强劲,全国假日市场平稳有序。经测算,国内旅游出游人数8.26亿人次,按可比口径同比增长71.3%,按可比口径较201...

2023-10-08 14:05 -

数智赋能行业变革,见证企业超凡蜕变——爱采购明星企

21世纪以来,科技领域迎来一轮轮颠覆性的变革——人工智能技术的次次迭代,信息化、智能化的汹涌浪潮,不断推动着中国制造企业持续向数智化阶段大步迈进,势不可挡。技术发展为各行各业持续积蓄着活力,有无数新兴...

2023-09-28 15:13 -

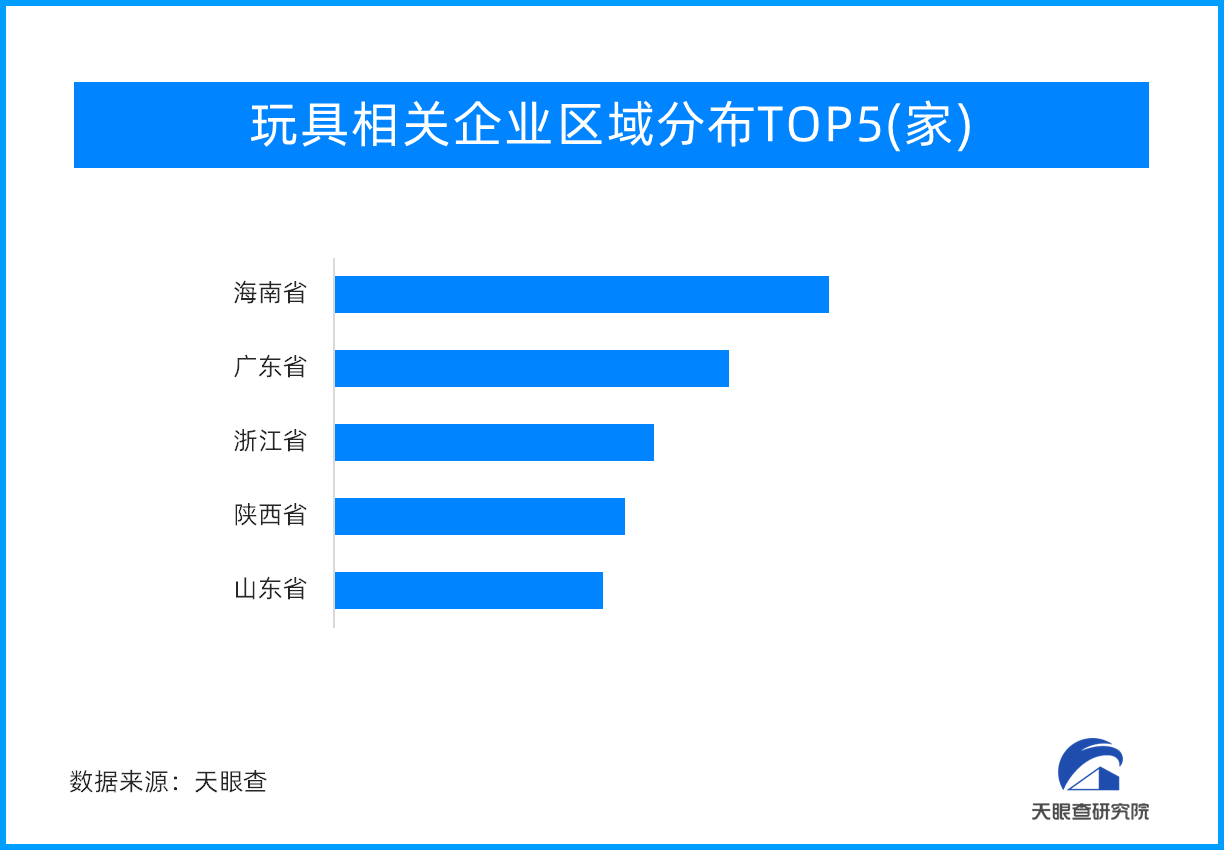

天眼新知 — 益智玩具、毛绒玩具、潮流玩具…玩具市

玩具给儿童构建了一个美好的世界,不仅给孩子们带来快乐,同时给成年人启发,在残酷的生活中,让他们想起有关勇气、好奇心和对世界温柔相待。一、玩具产业:成长道路不可或缺的“玩伴”玩具产业是指以玩具产品为经营...

2023-09-27 17:41 -

中国农资固始服务中心《农作物种植示范基地》举办首届

中国农民丰收节前夕,由中国农资固始服务中心举办的首届农作物种植示范基地现场观摩会,在河南省固始县洪埠乡倪岗村700亩示范田举行。据负责人杨跃柳介绍,此次举办的目的,是为贯彻中华全国供销总社第七届理事会...

2023-09-23 18:46