厦门银行6011872022年一季报点评:营收增速季环比提升资产质量持续

事件:4月27日,厦门银行发布2022年一季报,实现营业收入13.67亿元,同比+18.2%,净利润6.27亿元,同比+16.5%加权平均净资产收益率10.84%,YoY—0.72pct .点评:收入增速环比上升,非利息收入支撑明显一季度公司营业收入和归母净利润同比分别增长18.2%和16.5%,较2021年分别变化22.5 PCT和—2.5pct,其中利息净收入和非利息收入同比分别增长10.5%和72.4%,较2021年分别增长14.4 PCT和78.6pct分解同比增长结构,以资产规模扩张和非利息收入为主要贡献分项,息差负拖累缩小,费用负贡献扩大,拨备由正贡献变为负贡献公司一季度营收增速进一步提升,一方面与去年基数较低有关,同时22Q1的非息高增长也支撑了营收端手表的扩张加快了,票据贴现加强了22Q1末,公司总资产同比增长20.0%,增速环比增长4.4个百分点一季度新增资产143.18亿,同比多增128.92亿公司表内扩张加速,为净利息收入提供了良好支撑其中,贷款增加60.5亿元,同比少增32.64亿元,对应一季度末贷款余额增速20.8%,较年初下降3.7个百分点从信贷结构看,新增公司,零售,票据分别占新增生息资产的35.7%,22.1%,42.2%公司信贷增速下降,而票据融资投放力度加大,预计与福建叠加疫情发酵导致宏观经济下行压力加大,信贷需求减弱有关市场负债比重上升22Q1末,公司负债总额和存款总额同比分别增长20.9%和26.7%,增速较年初分别提高5.5和7.5个百分点存款增速之所以较年初大幅上升,主要是去年同期存款负增长导致基数效用较低但实际上,一季度存款规模仅较年初增长0.2%,负债的扩张更多是由市场负债推动的截至2022年一季度末,存款,应付债券和同业负债占比分别为59.4%,22.0%和18.6%,环比变化分别为—2.5,—0.3和2.8pct,市场负债占比上升预计尼姆会受到压力该公司单季度净利息收入环比下降8.2%,而生息资产环比增长4.1%预计公司NIM将环比下降实测值显示,一季度利差较年初下降约10bp但这也是全行业面临的压力点,即在年初信贷供需矛盾加大,2021年12月和2022年1月+LPR报价持续下调,再融资工具大量使用的背景下,贷款利率面临较大下行压力,而负债端稳存增储压力较大,负债成本保持刚性非利息收入增长超过70%,非利息收入占比上升至18%,其他非利息净收入表现良好22Q1,公司非利息收入同比增长72.4%至2.48亿元其中,手续费及佣金净收入同比增长21.6%至1.15亿元虽然年初资本市场波动加剧,但公司手续费及佣金净收入仍保持良好的抗跌性,其他非利息净收入同比增长169.6%至1.33亿元,主要受投资收入同比高增长的推动,这当然受到去年同期基数效用较低的影响,也说明公司较好地把握了波段机会资产质量持续改善,拨备覆盖率上升至372%2022年一季度,厦门银行资产质量延续前期向好态势,不良贷款率0.90%,环比下降1bp,2020年以来一直稳定在1%以下,关注率0.83%,环比下降8bp,逆生成压力下降拨备覆盖率371.6%,较年初上升1个百分点,贷拨比3.38%,与年初基本持平公司拨备水平整体保持稳定事实上,公司一季度拨备计提减少,信用减值损失/平均总资产比年初下降0.11pct至0.23%预计公司不良率会下降资本充足率下降2022年一季度末,公司核心一级资本充足率/一级资本充足率/资本充足率分别为10.19%/11.42%/15.62%,环比下降0.28pt/0.35pt/0.78pt一季度末,厦门银行加权风险资产较年初增长5.5%,贷款较年初增长3.5%资产端的扩张导致了一定的资金消耗利润预测,估值和评级厦门银行是福建省综合性最强的城市商业银行之一海西经济区经济发展强劲,公司经营区位优势突出同时,公司资产质量优良,高拨备覆盖率使公司风险抵消能力更强展望未来,考虑到稳增长政策有望继续出台推动今年经济增长目标的实现,我们维持公司2022—2024年EPS预测0.95元/1.08元/1.20元,当前股价对应PB估值分别为0.69/0.63/0.57倍,维持增持评级风险:如果宏观经济超预期下行,可能增加大规模风险暴露的潜在风险

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

责任编辑:樊华

最新阅读

-

百岁山与天津马拉松一起开跑,激发体育热爱

逐梦天津,奔赴健康之旅,2023天津马拉松已于10月15日正式开跑。此次大赛全程42.195公里,设马拉松、半程马拉松、健康跑三个项目,共吸引了来自29个国家和地区,近9万人报名。其中年龄最大的选手出...

2023-10-15 22:03 -

巨量引擎“抖「营」全收” 开启全渠道联合经营的新时

企业对于实现确定性增长与ROI提升的诉求愈加强烈,全渠道增长成为越来越多的企业的关注焦点。如何帮助企业建立全局视角,为全局ROI提升和生意增长创造增量?近日,在第十六届金投赏国际创意节的“全域增长”论...

2023-10-11 18:13 -

-

成绩单“耀眼”!中秋国庆武隆接待游客141.92万

今年国庆期间,武隆旅游人气超旺,各景区景点节日氛围浓厚,市民、游客出游热情高涨。据统计,今年中秋国庆期间武隆共接待游客141.92万人次,实现综合旅游收入45650.82万元,较2022年同期分别增长...

2023-10-08 18:20 -

家电市场迎“金九银十” 品质家电更受年轻消费者青睐

“金九银十”是家电消费旺季。在一系列促消费政策助推下,家电厂商抢抓机遇深挖潜力,中秋国庆假期家电市场销售明显升温。2023年是被商务部确定的“消费提振年”,有关部门出台政策措施促进电子产品消费、家居消...

2023-10-08 14:36 -

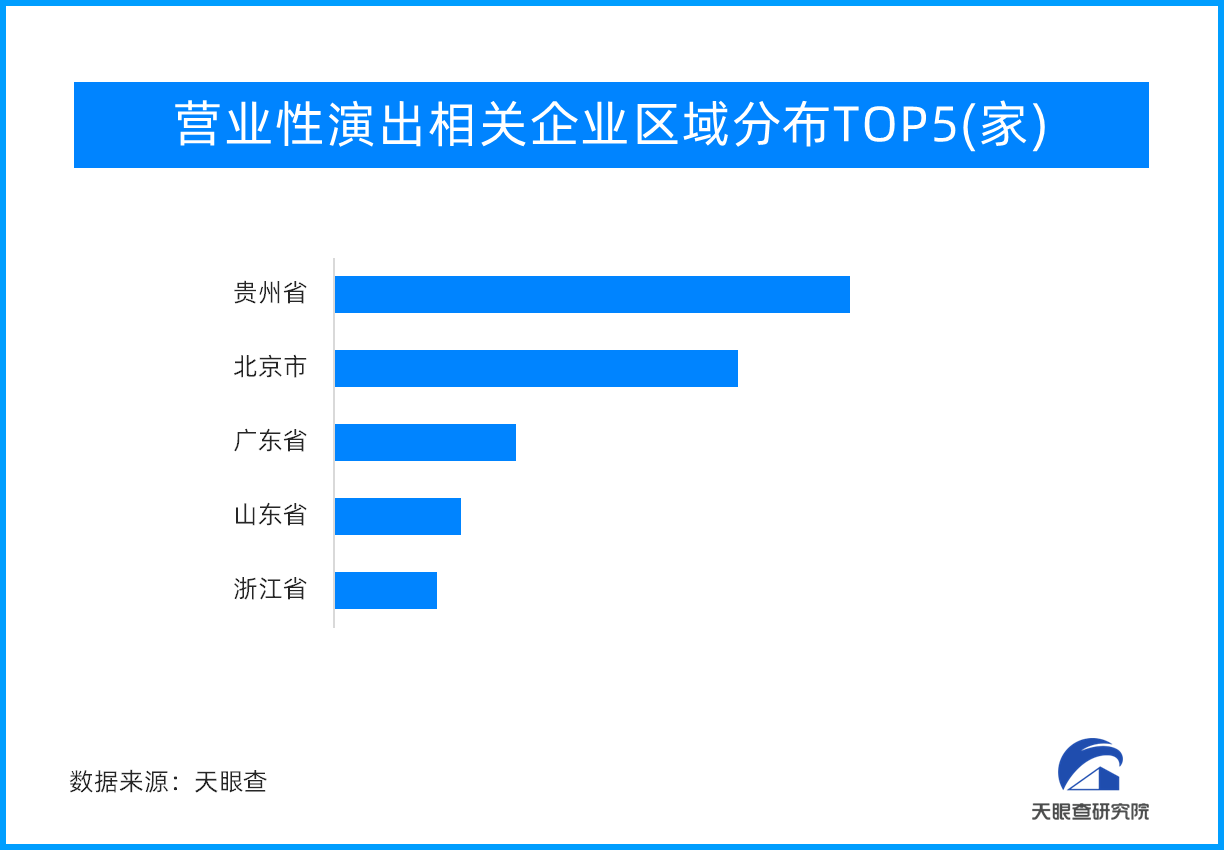

旅游市场带“火”演艺市场 营业性演出超20亿元,同

近日,据中国演出行业协会监测数据显示,全国营业性演出44237场,与去年十一假期同比增227.68%,与2019年同比增长48.95%;票房收入20.05亿元,与去年同比增长322.14%,与2019...

2023-10-08 14:19 -

旅游收入同比增长129.5%!中秋国庆“超级黄金周

近日,文化和旅游部统计数据显示,2023年中秋节、国庆节假期,文化和旅游行业恢复势头强劲,全国假日市场平稳有序。经测算,国内旅游出游人数8.26亿人次,按可比口径同比增长71.3%,按可比口径较201...

2023-10-08 14:05 -

数智赋能行业变革,见证企业超凡蜕变——爱采购明星企

21世纪以来,科技领域迎来一轮轮颠覆性的变革——人工智能技术的次次迭代,信息化、智能化的汹涌浪潮,不断推动着中国制造企业持续向数智化阶段大步迈进,势不可挡。技术发展为各行各业持续积蓄着活力,有无数新兴...

2023-09-28 15:13 -

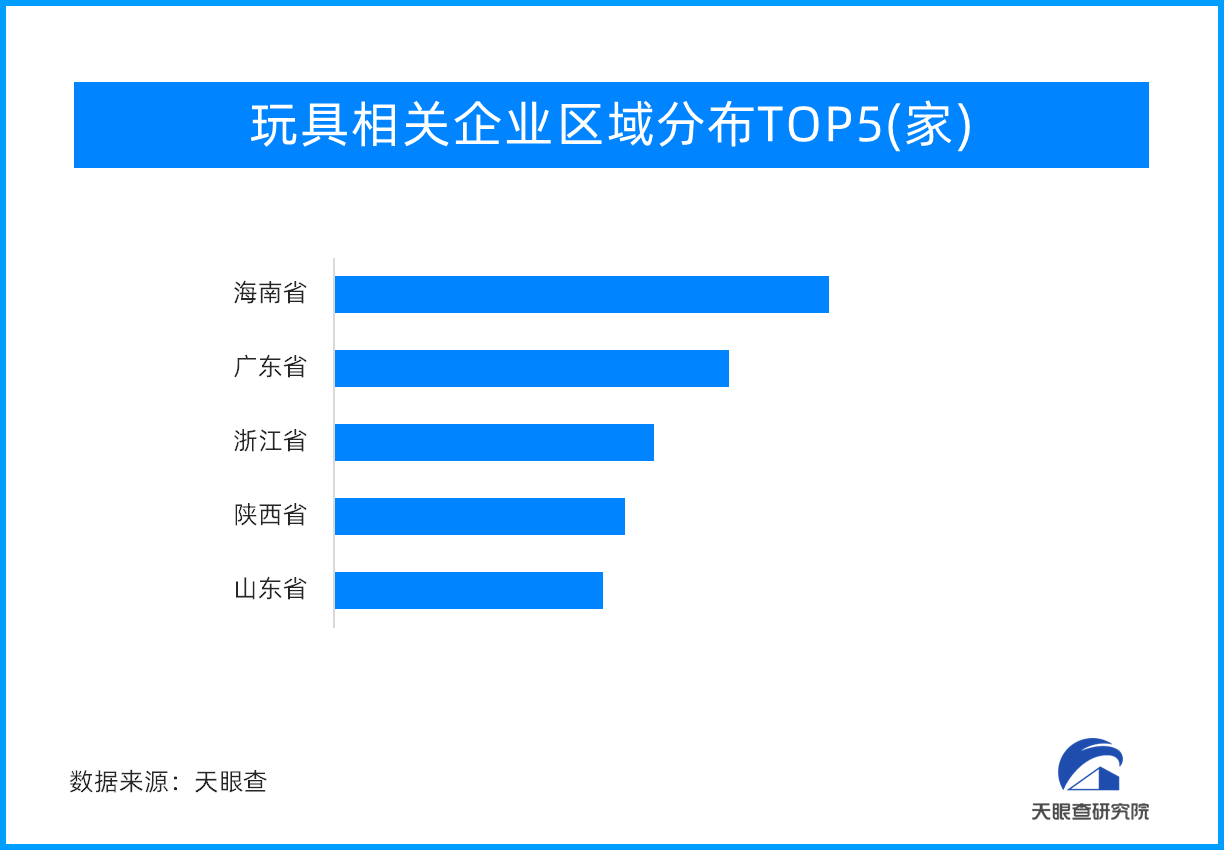

天眼新知 — 益智玩具、毛绒玩具、潮流玩具…玩具市

玩具给儿童构建了一个美好的世界,不仅给孩子们带来快乐,同时给成年人启发,在残酷的生活中,让他们想起有关勇气、好奇心和对世界温柔相待。一、玩具产业:成长道路不可或缺的“玩伴”玩具产业是指以玩具产品为经营...

2023-09-27 17:41 -

中国农资固始服务中心《农作物种植示范基地》举办首届

中国农民丰收节前夕,由中国农资固始服务中心举办的首届农作物种植示范基地现场观摩会,在河南省固始县洪埠乡倪岗村700亩示范田举行。据负责人杨跃柳介绍,此次举办的目的,是为贯彻中华全国供销总社第七届理事会...

2023-09-23 18:46